银保监会:理财公司应当持续监测理财产品流动性风险

人民网北京12月17日电 (记者罗知之)据银保监会官网消息,为加强理财产品流动性管理,保护投资者合法权益,银保监会制定了《理财公司理财产品流动性风险管理办法》(以下简称《办法》),自发布之日起五个月后施行。《办法》强调将流动性风险管理贯穿于理财业务运行的全流程,理财公司应当持续监测理财产品流动性风险。

2021年9月8日至10月9日,银保监会就《办法》向社会公开征求意见,并对反馈意见逐条进行认真研究,进一步完善了《办法》。

《办法》充分吸收采纳合理建议,主要包括:一是按照同类资管产品监管一致性原则,考虑部分理财产品特殊性,在一些条款中进一步细化相关规定。例如,明确面向单一投资者发行的私募理财产品可不受流动性受限资产比例要求、7个工作日可变现资产管理要求等限制。二是进一步明确具体操作性要求。例如,明确巨额赎回规定中计算理财产品总份额的时间基准为前一日终,定期开放周期不低于90天的公募理财产品应当在开放日及开放日前7个工作日内符合高流动性资产比例要求等。三是对部分表述进行了调整完善。

《办法》充分借鉴国内外监管实践,对理财产品流动性管控重点进行了明确与规范。内容共七章45条,分别为总则、治理架构与管理措施、投资交易管理、认购与赎回管理、合作机构管理、监督管理以及附则。

“《办法》要求理财公司建立有效的公司治理和管控机制,健全各项管理制度并有效实施。一是理财公司应当建立健全理财产品流动性风险管理制度与治理结构,指定部门设立专门岗位、配备充足具备胜任能力的人员负责理财产品流动性风险管理。二是承担理财产品投资运作管理职责的部门负责人对该理财产品的流动性风险管理承担主要责任。三是理财公司应当指定部门负责理财产品流动性风险压力测试,并与投资管理部门保持相对独立。四是理财公司应当采取有效措施加强第三方合作管理,确保及时充分获取相关信息,满足理财产品流动性风险管理需要。”银保监会有关部门负责人表示。

《办法》对理财产品投资交易管理主要做了哪些规定?该负责人介绍,《办法》强调将流动性风险管理贯穿于理财业务运行的全流程。一是理财公司应当在理财产品设计阶段,综合评估投资资产流动性、投资者类型与风险偏好等因素,审慎确定开放式、封闭式等产品运作方式,合理设计认购和赎回安排。二是理财公司应当持续做好低流动性资产、流动性受限资产和高流动性资产的投资管理,提高资产流动性与产品运作方式的匹配程度。三是理财公司应当持续监测理财产品流动性风险,审慎评估产品所投资各类资产的估值计价和变现能力,充分考虑声誉风险、信用风险、市场风险、交易对手风险等的可能影响,并提前作出应对安排。

(责编:罗知之、高雷)您可能也感兴趣:

为您推荐

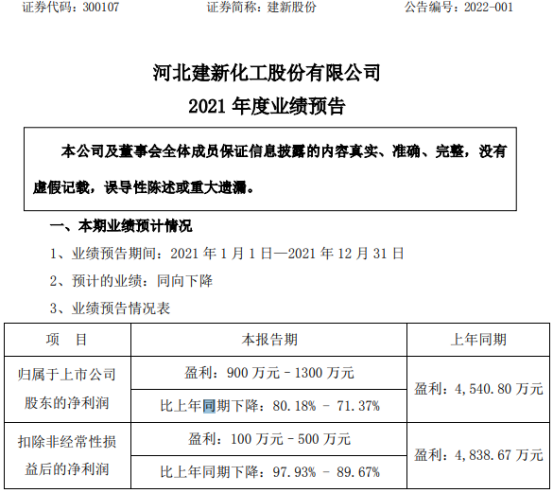

建新股份2021年预计净利900万-1300万元 同比下降超七成

凤凰传媒董事长梁勇辞职 第三季度净利润为3.62亿元

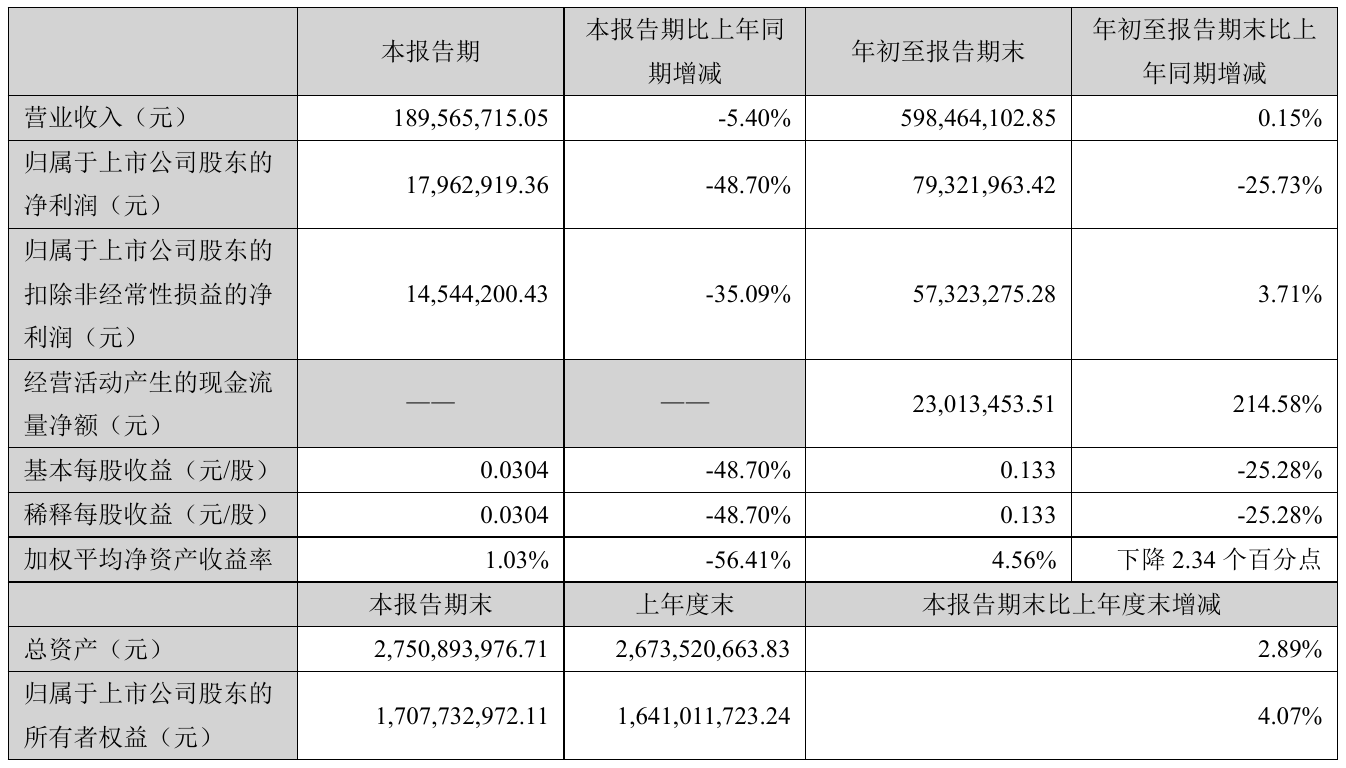

汇鸿集团副总裁丁海辞职 第三季度净利润为2994万元

排行

精彩推送

- 三部门印发《中央财政海绵城市建设示范补助资金绩效评价办法》

- 十问中国经济2022:碳达峰碳中和如何稳步推进?

- 银行业保险业创新金融服务 助力冰雪产业可持续、高质量发展

- 覆盖食住行游购娱等多元需求 数字人民币与冬奥特色场景深度融...

- 京张高铁冬奥列车今日开启赛时运输服务

- 夯实“三农”压舱石 开启农业新篇章

- 2021年“三农”工作成绩单公布!请查收

- 针对春节就地过年需求 各地增加蔬菜等重要民生商品市场供应

- 春节期间菜价走势如何?农业农村部回应

- 进场观赛别开热点、蓝牙!一图读懂北京冬奥会无线电管理要求

- 长江流域成世界最大清洁能源走廊 6座梯级水电站2021年发电量...

- 数说交通|2021年12月我国中心城市轨道交通客运量达200868万人次

- 工信部:产业转型迈上快车道 打好工业稳增长“组合拳”

- 近半数央企已进入生态环保产业 行业集约化发展势头增强

- 最新风险提示!防范虚假宣传、“首月0元”等“套路”行为

- 银保监会发布《保险公司非现场监管暂行办法》 3月1日起施行

- 31省份2021年居民人均消费支出数据出炉 上海北京均超4万元

- 31省份2021年居民人均可支配收入数据出炉 上海北京均超7万元

- 国家邮政局:加快与交通等产业协同发展 推动快递服务更便捷更...

- 提升投资者金融素养 加大金融知识宣教力度

- 民航局:加快构建现代民航体系 为现代综合交通运输体系提供民...

- 交通运输部:补短板、强弱项、扬优势 加快建设人民满意、世界...

- 中消协发布春节消费警示:低价打折有可能是“陷阱” 理性消费...

- 工信部:2021年我国工业和信息化发展呈现四方面特点

- 最高分辨率0.5米!我国高分多模卫星正式投入使用

- 工信部:“动态清零”政策对地方产业链、供应链影响有限

- 六部门联合解读《“十四五”现代综合交通运输体系发展规划》

- 十问中国经济2022:如何增强创新“第一动力”?

- 我国明确“十四五”时期智能制造发展路径 巩固实体经济根基

- 发改委:从四方面推动交通运输高质量发展 实现“五个转变”

- 践行“开放办奥”理念 多措并举展示中国良好形象

- 人民银行:涉冬奥移动支付、数字人民币等支付服务筹备工作均...

- 1月LPR“双降”:1年期降10个基点 5年期以上降5个基点

- 国家税务总局:坚决依法打击偷逃成品油消费税违法犯罪行为

- 辽宁省税务局查处部分企业偷逃成品油消费税案件

- 网传“出台《互联网企业上市及投融资操作规范》”属不实信息

- 36.3万亿元、10亿吨、70%:从三个数据看中央企业2021年答卷

- 《“十四五”现代综合交通运输体系发展规划》发布 都市圈1小...

- “十三五”时期我国综合交通网络总里程突破600万公里 高铁运...

- 国知局新规:外国专利代理机构可在华设立常驻代表机构

- 商务部部长:中国始终支持最不发达国家融入多边贸易体制

- 我国国际重要湿地生态保护成效显著 湿地植物达2258种

- 银保监会发布《关于精简保险资金运用监管报告事项的通知》

- 2021年央企“成绩单”发布:全年实现营收36.3万亿元 效益增长...

- 中国石化在湖北恩施发现超千亿方页岩气

- 财政部修订出台《事业单位财务规则》 明确提出全面实施绩效管...

- 水利部部署黄河防凌工作:做好堤防巡查抢险 责任落实到段、到...

- 发展成果惠及于民 “共享办奥”让冰天雪地变金山银山

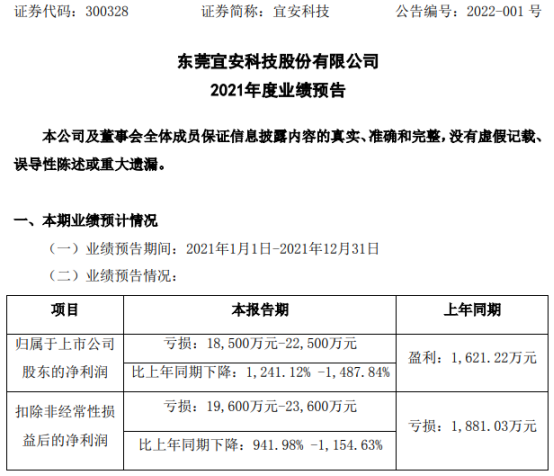

- 宜安科技2021年预计亏损1.85亿-2.25亿元 同比由盈转亏

- 建新股份2021年预计净利900万-1300万元 同比下降超七成

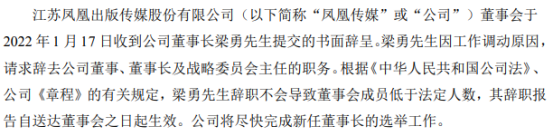

- 凤凰传媒董事长梁勇辞职 第三季度净利润为3.62亿元

- 汇鸿集团副总裁丁海辞职 第三季度净利润为2994万元

- *ST中天副总经理徐天啸辞职 第三季度净亏损1.16亿元

- 十问中国经济2022:如何为中小企业解忧纾困?

- 1月18日全国预计发送旅客2530.5万人次

- 人民银行:发挥货币政策双重功效 稳中求进更加主动有为

- 生态环境部:2021年黄河中上游5省(自治区)累计清理各类固废...

- 解读五大税收流行语 看2021税收工作新成效

- 嫦娥四号“打工”已满三年 玉兔二号月球车行驶超1000米

- 人民银行谈2021年金融统计数据:金融对实体经济支持力度稳固

- 人民银行:近期房地产销售、购地、融资等行为已逐步回归常态

- 人民银行:数字人民币试点场景已超过808.51万个

- 农业农村部:22.18万退捕渔民实现应保尽保

- 我国首次实现低轨宽带通信卫星批产 卫星互联网建设提速

- 交通运输部:2021年网络货运行业完成运单量6912万单

- 科技“施魔法” “云上”办冬奥

- 国家发改委:2021年经济社会发展主要目标任务较好完成

- 国家发改委:个别高杠杆房地产企业境外违约事件属于市场自我调节

- 国家春耕肥储备3-5月投放市场 今年新增夏管肥临时储备

- 十问中国经济2022:如何防范化解重大风险?

- 我国首个地理标志五年规划发布

- “5G商用产业联盟”等28家非法社会组织被依法取缔

- “预制菜”行业发展引关注 业内:竞逐万亿级市场须构筑安全生...

- 交通运输部:春运首日全国预计发送旅客2489万人次

- 今夜24时油价上调 加满一箱多花13.5元

- 绿色办奥,让北京冬奥会“冰雪之约”变得“绿意盎然”

- 猪粮比价进入过度下跌三级预警区间

- 推广应用电子客票 交通运输部:鼓励采用人脸识别等方式进站乘...

- 如何用43年做好一张纸?

- 交通运输部:严查终到、途经北京、张家口旅客核酸证明

- 2021年三北防护林工程营造林1343万亩 科学绿化实现良好开局

- 国家统计局:国民经济持续恢复 逐步回归常态运行

- 2022年春运正式开启 首都机场预计运送旅客377.8万人次

- 加强疫情防控 保障春运平安 国航开启2022年“春运模式”

- 2022年春运今日启动 铁路部门推出多项便民措施确保春运安全有...

- 利通电子财务总监吴开君辞职 第三季度净利润为754万元

- 海汽集团股东减持349.27万股 价格区间为14.45-17.39元/股

- 招商南油股东建行江苏分行减持2400万股 价格区间为1.93-2.1元/股

- 国发股份股东朱蓉娟减持524万股 价格区间为5.99-6.32元/股

- 2021年中国经济稳字当头 高质量发展取得新成效

- 国家统计局:2021年全国居民人均可支配收入35128元

- 2021年我国造船三大指标全面增长 国际市场份额提升全球领先

- 10个基点!人民银行下调MLF、逆回购操作利率

- 国家发改委:以工代赈项目要最大程度提高劳务报酬发放比例

- 亿晶光电股东荀建华减持4331.69万股 价格区间为4.16-5.15元/股

- 国家发改委:鼓励春节期间网络视频平台限时低价电影放映

- 证监会:依法从严查处证券中介机构违法行为

- 2021年国内生产总值(GDP)1143670亿元 比上年增长8.1%

- 国家统计局:2021年全国人口增加48万人

- 国家统计局:2021年社会消费品零售总额增长12.5%

营业执照公示信息

营业执照公示信息